- A+

经济衰退的诱因有很多,过热的房地产是其一。这是因为住房是大多数家庭的最大资产,而房贷则与银行系统密切相关。除房地产泡沫外,过度投资(以私人资本存量/GDP衡量)、紧缩的货币政策和全球经济增长疲软也会导致严重的经济衰退。

而与传统观点相反,Guggenheim认为债务水平与经济衰退严重程度之间没有明确的关系。这是因为,债务周期持续时间往往长于商业周期,债务引发的负面影响有时会在经济衰退时推迟。

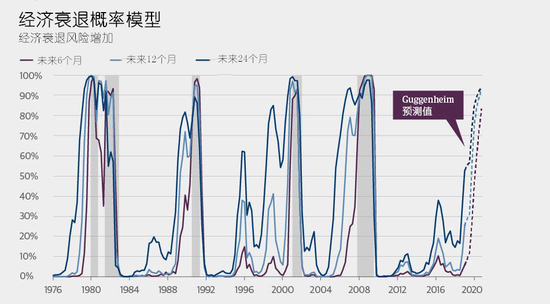

综合上述因素,Guggenheim预测:

“由于当前房地产市场不会过热,银行体系健全,资本存量也只略微提升,下一次经济衰退的严重性应该处于平均水平。”

尽管下一次衰退爆发不会比2008年金融危机严重,但是Guggenheim预测,由于央行弹药不足和财政刺激效力有限,下一次的衰退可能持续时间更久:

1. 美联储降息空间有限

从货币政策的角度来看,过去的经济衰退爆发后,累计降息平均5.5个百分点。

当前美联储利率区间仅仅为2.25%-2.50%,这意味着,即使美联储在这期间再加息一到两次,美联储也只有不到3%的降息空间应对下一次经济衰退。

降息空间有限,美联储可能因此会再次转向非常规政策工具,比如修改前瞻性指引和量化宽松政策(QE),然而外界对这些方法的效力也存疑。就QE来说,已经有政界人士极力抨击,称可能会限制未来QE计划的规模或持续时间;另外也有其他声音认为美联储购买公司债券的提议还不太现实。

2. 财政政策刺激能力有限

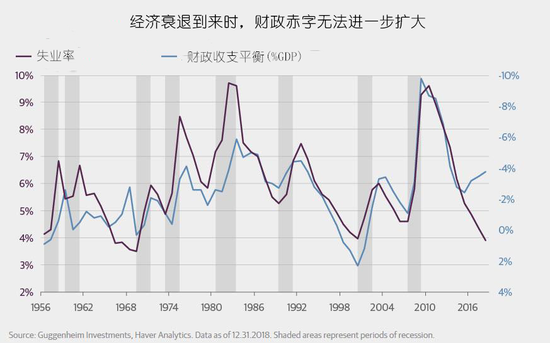

除了货币政策,Guggenheim也担心财政政策刺激经济的能力有限。通常情况下,财政平衡是反周期的。当经济时期良好时,财政可能出现小额赤字甚至是盈余;而在经济衰退发生时可能会出现巨额赤字。这一方面是由于政府的自由裁量刺激,一方面则是财政收支的自动稳定。

然而,在过去几年中,这种关系已经逆转——尽管经济向好,但是赤字仍在扩大。这意味着,当经济衰退爆发,国库可能已经无力救市。

投资者最关心的是,下次衰退市场可能会上演什么惨况呢?Guggenheim提醒:风险资产将急剧下跌。

多年来的低利率使金融周期延长,而全球央行的量化宽松政策推高了市场,当前股市被过高估值,股市入熊后可能会摔得很惨。Guggenheim预计“下一次经济衰退中股市将蒸发40-50%市值”。一个惨痛的教训是2001年的科技股泡沫,造就了有史以来最严重的熊市之一。

此外,由于当前债务规模空前庞大,企业债务与GDP之比已创下历史新高,加上天使投资的大规模失败,债务风险增加。一旦经济衰退到来,信贷市场也可能受到更大的打击。

来源:金十数据