- A+

根据业内收集的油轮追踪数据显示,上周,欧洲大陆的炼油厂每天从俄罗斯进口184万桶原油。这是俄罗斯对包括土耳其在内的欧洲原油出口量连续第三周增加,并触及了近两个月来的最高水平。

尽管这一增幅很大程度上要归因于俄罗斯能源巨头卢克石油旗下的贸易公司Litasco SA将大量原油运往该公司位于欧洲的炼油厂,另一部分原因是土耳其购买了更多的俄罗斯原油。但即便如此,其他欧洲地区的俄油进口量下降趋势似乎也已经趋于放缓。

这一事态发展表明,虽然那些不愿购买俄罗斯原油的企业和国家的需求减少,但这一市场仍很大程度上被许多愿意购买俄罗斯原油的买家填补。在俄乌冲突爆发后,由于一些企业因西方制裁而自发停止购买俄油,俄罗斯原油价格大幅下降。

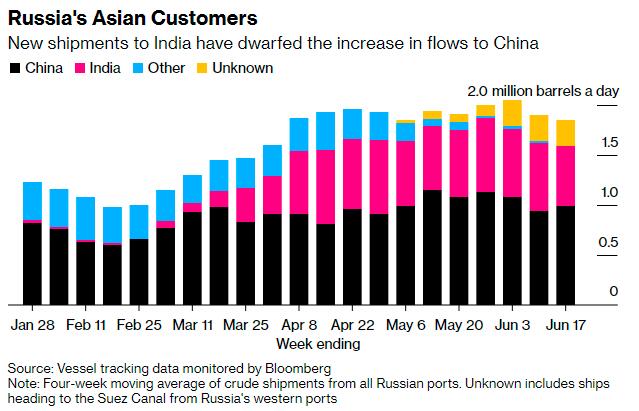

这一油轮追踪数据还显示,中国和印度仍是俄罗斯原油的最大买家。

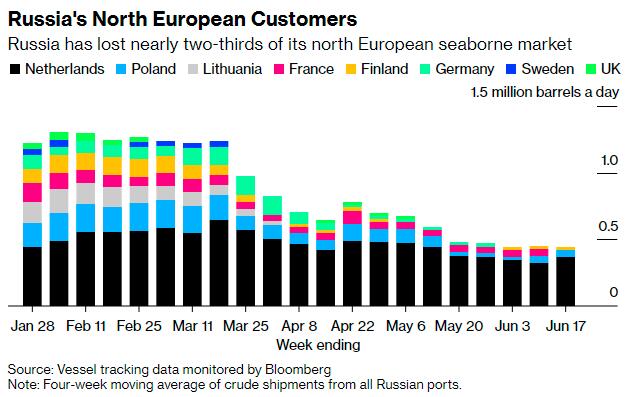

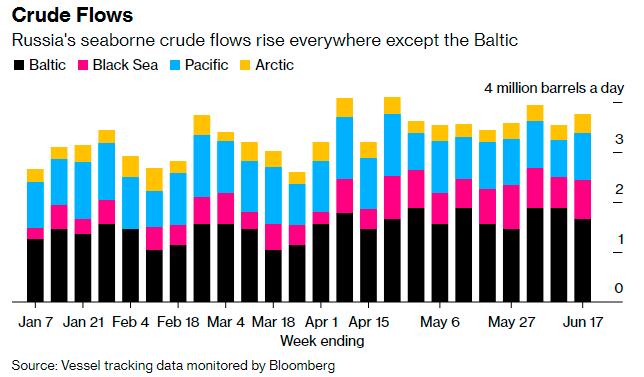

以下图表显示了俄罗斯码头流向不同原油出口目的地的四周日均运输量。

亚洲买家

亚洲市场目前占据了俄罗斯原油出口总量的一半,相较年初时约1/3的占比明显增加。而出口到亚洲的原油主要流向了两个国家:中国和印度。

在截至6月17日的四周内,俄罗斯平均每天出口到中国的海运原油约为100万桶,高于截至2月18日当周的年内低位60万桶/日。

而相比于俄罗斯原油的传统买家中国,印度这一年内的“新客户”则更是已成为了俄罗斯海运原油出口的“大救星”,在截至6月17日的四周内,俄罗斯平均每天出口到印度的海运原油已超过60万桶,而年初时这一数字仅为微不足道的2.5万桶,翻了整整24倍。

北欧买家

俄罗斯已经失去了其原先在北欧近三分之二的海运原油市场,但其运往该地区的原油数量在最初急降后近来已经逐渐趋于稳定下来。

在截至6月17日的四周内,俄罗斯运往该地区的原油货物平均约为45万桶/日,远远低于今年前四周的每天近125万桶,但在过去一个月内,运往该地区的出口量变化不大。大多数北欧国家已经完全停止了对俄罗斯原油的海上进口,远远早于欧盟将于12月生效的相关禁运制裁。

当然,大量的货物——每天约37万桶原油目前仍然会被运往荷兰的储油罐,在截至6月17日当周,俄罗斯运往荷兰鹿特丹的原油贸易量是三周来最高的。但即使如此,也比俄乌冲突之前的水平下降了35%。

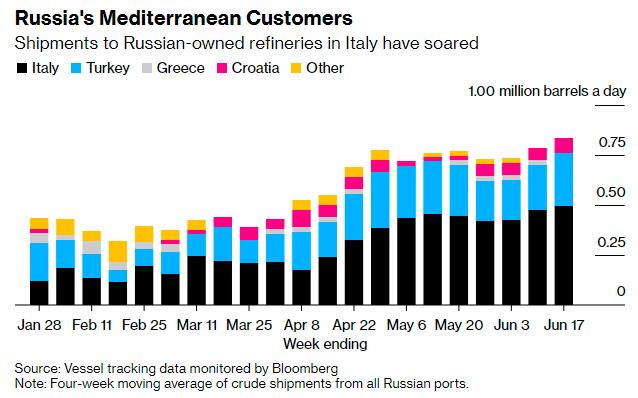

地中海买家

地中海的情况则与北欧截然不同:俄罗斯近来向该地区的原油出货量出现飙升。

这很大一部分原因是——俄罗斯正将原油运往该地区归属于俄罗斯的炼油厂,特别是卢克石油公司在意大利西西里岛的ISAB炼油厂。ISAB炼油厂是意大利国内产能最大的炼油厂,年炼油量能达到1900万吨,意大利进口的原油约20%在这里加工。

意大利在过去3个月已成为欧盟国家中进口俄罗斯石油最多的国家。5月份,意大利每天进口约40万桶俄罗斯原油,是俄乌冲突爆发前水平的四倍。尽管当欧盟对俄罗斯原油的海运禁令在12月生效时,ISAB会做什么还有待观察,但在此之前,由于其采购俄油的行为没有任何法律障碍,而且几乎没有任何替代俄罗斯原油的办法,出货量不太可能下降。

此外,土耳其近来也已经购买了更多俄罗斯原油,在一定程度上填补了北欧买家的空白。

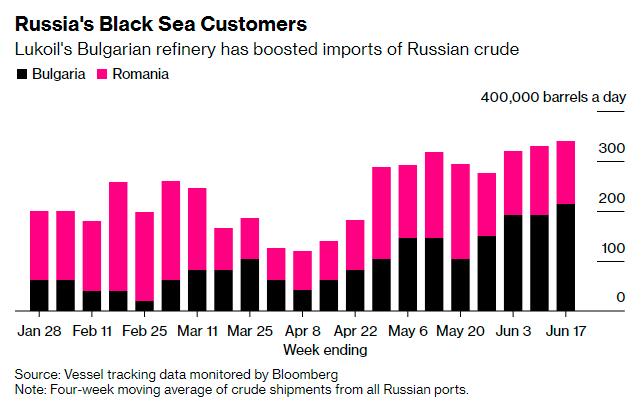

黑海买家

地中海的景象也在黑海同样上演——运往保加利亚卢克石油旗下炼油厂的原油数量明显增加。

虽然自今年年初以来,流入罗马尼亚的俄罗斯原油贸易量变化不大,但流入保加利亚的贸易量几乎是1月和2月初的2.5倍。

总结:俄罗斯原油依然不愁卖

总体而言,虽然北欧买家的进口量锐减,但随着俄罗斯海运原油贸易的重心逐渐从北欧转移至亚洲和地中海,到目前为止,西方对俄原油制裁下的限制措施,对俄罗斯原油出口并未带来明显的打击。

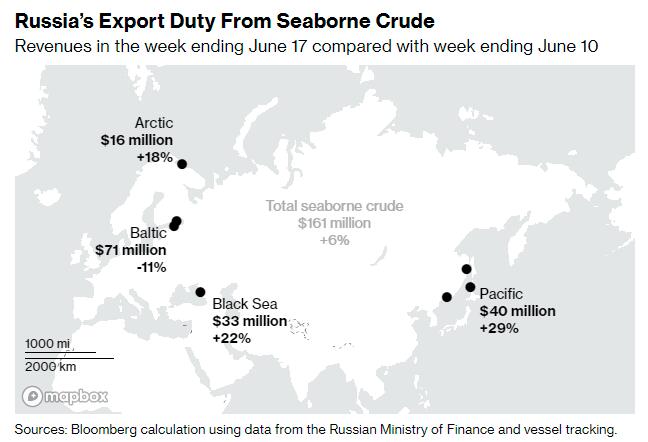

在截至6月17日的一周内,俄罗斯海上原油运输量再度上升,扭转了前一周约一半的跌幅。船舶追踪数据和港口代理报告显示,共有35艘油轮从该国的码头装载了2630万桶原油出口。这意味着日均出口量为375万桶,较截至6月10日当周的355万桶增加了6%。

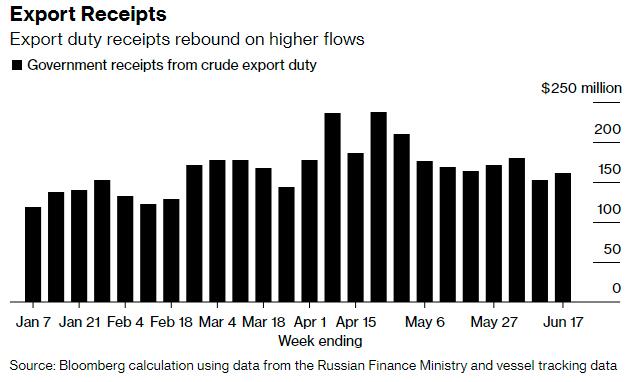

在截至6月17日的一周内,俄罗斯政府的原油出口关税收入增加了6%,与原油出口量的反弹保持一致。这些货物的出口关税总额为1.61亿美元,高于截至6月10日当周修正后的1.52亿美元。

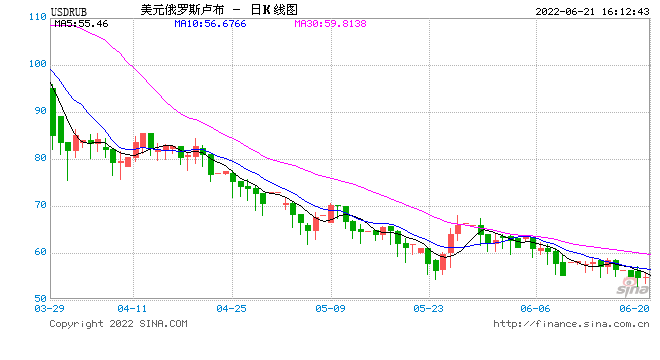

由于乌拉尔级原油在5月15日至6月14日的监测期内平均价格上涨,俄罗斯将于7月将原油和燃料油的出口关税提高近四分之一,至每吨55.20美元,这将是俄罗斯政府自4月以来征收的最高原油出口关税税率。