- A+

对于投资者而言,本周无疑将具有着特殊的意义,人们即将正式挥别不堪回首的2022年上半年,同时也将正式踏入这个壬寅虎年充满未知和不确定性的“下半场”。

无论从哪个角度看,2022年即将过去的头六个月,对许多投资者来说都是一段充满挑战的曲折经历。标普道琼斯公司的数据显示,今年迄今为止,标普500指数已累计下跌了约18%,或将创下1970年以来最糟糕的上半年表现,主要原因就是美联储为应对数十年来最高的通胀而开始大举收紧货币政策。

在以往,投资者通常会指望更为具有避险属性的债券在投资组合中抵消股市下跌的负面冲击,但今年债市的表现也好不到哪里去:衡量美国债券市场表现的先锋总体债券市场指数基金(Vanguard Total bond market Index fund)今年迄今已下跌了10.8%,有望录得现代史上的最差年度表现。

而鉴于投资者眼下的关注点在高通胀和美联储鹰派政策可能导致经济滑坡的风险之间不断摇摆,很少有人认为今年市场的高波动性会很快消失。高盛资产管理OCIO团队全球主管Timothy Braude就表示,“我们预计今年上半年出现的市场动荡和高波动率不会消退。”

当然,从上周尤其是上周后半段美国股市的表现看,至少在短线层面来看,股市投资者或许可以暂时获得一道“护身符”——季末再平衡效应可能会带来大量公共和私人养老基金的股市买盘。

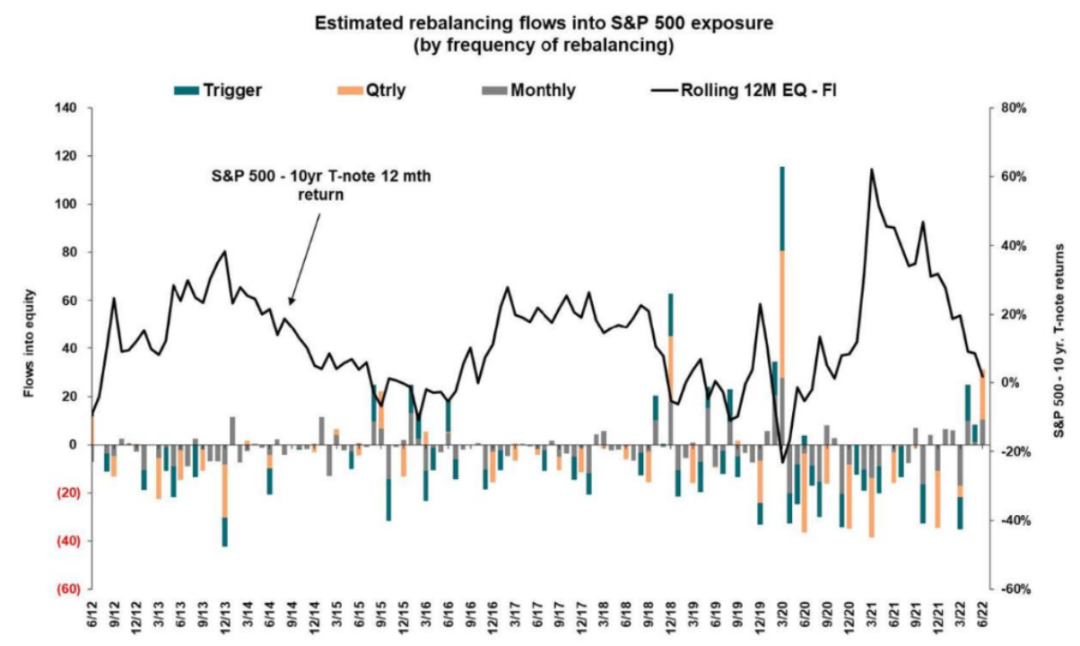

鉴于股市在二季度跌幅大于债券,养老基金和主权财富基金为了达到相对平衡的股债配置目标,料将会在季末增持股票减持债券。

多家知名投行已经纷纷表示,上周五股市大幅反弹的背后,就存在着季末再平衡效应的影响,而这一短线的买盘利好很可能将持续至本周四前(本月最后交易日)……

季末再平衡成美股短线大涨催化剂?

美国三大股指上周五全线大涨——道琼斯工业股票平均价格指数上涨823.32点,收于31,500.68点,涨幅2.7%。标普500指数上涨116.01点,至3,911.74点,涨幅3.1%,创下两年多来最大单日百分比涨幅。以科技股为主的纳斯达克综合指数上涨375.43点,至11,607.62点,涨幅3.3%。

在标普500指数本月早些时候跌入熊市后,上周五的这波反弹行情对美国股民而言可谓是一场“及时雨”。

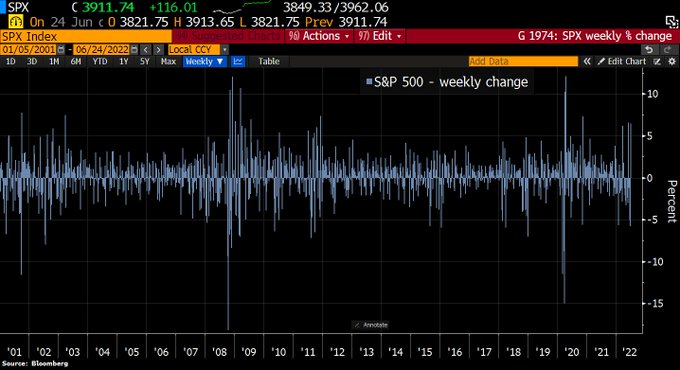

技术性熊市的定义是从近期高点下跌20%。标普500指数上周最终累计涨6.4%,为年内第二大的单周涨幅,这也令该指数较1月历史高位的跌幅收窄至了18%。以此同时,道指上周上涨5.4%,纳斯达克指数上涨7.5%,三大股指均收复了前一周的失地。

尽管美国密歇根大学6月消费者信心降至历史最低点与美联储加息预期的迅速回落,被业内人士视为了上周五美股大幅反弹的主要原因,同时富时罗素的年度成分股调整也放大了当日的波动,但在周末不少投行的报告中,还提到了一个往往在季末常见的现象——养老金的再平衡效应。

这些投行策略师表示,短期内超卖的美股市场,或将迎来一个正面的动能窗口期,本季末市场可能出现快速上涨的契机。在这个月最后一个交易日之前的这段时间,许多投资组合经理都会转移投资,或进行再平衡,以弥补他们所持股票和债券价值的变化。

根据高盛交易部门的估计,考虑到这个月和这个季度股票和债券的走势,本月和本季度或将有约300亿美元的美股资产将迎来美国养老金再平衡的资金净流入。

摩根大通策略师Marko Kolanovic上周五在给客户的报告中更是指出,随着投资者在本月、第二季度和上半年尾声重新调整投资组合,这可能会在未来一周将美股推升至多7%。

“未来一周的再平衡很重要,因为股市在过去一个月、一季和六个月期间均大幅下跌,”Kolanovic称。“除此之外,市场处于超卖状态,现金余额处于创纪录水平,近期的市场做空活动达到了2008年以来从未见过的水平。”

事实上,在今年早些时候,养老金的月末和季末再平衡效应也曾上演过——一季度末和5月底时,美股同样曾因季末的资金流动而迎来过阶段性涨势。

当然,在股市受到再平衡买盘推动的同时,债市则预计将受到再平衡所带来的适度下行压力,收益率的上升也可能会进一步导致投资者转向周期性股票(远离防御型股票)。标普500指数本季度迄今下跌约14%,全年下跌18%,跌幅均大于债市。彭博社编制的美国债券综合指数本季度迄今下跌约6%,年内下跌约12%。

德意志银行固定收益分析师Steve Zeng近期的报告中,运用该行的静态权重模型预计,在股市本季度跌幅明显大于债市的情况下,公共和私人养老金将卖出850亿美元的固定收益资产。

本周美欧英央行行长将齐聚首

除了季末的再平衡效应外,本周全球股债市场消息面的大事也同样不少。其中,最受瞩目的无疑是美欧英央行行长本周三将齐聚葡萄牙小镇辛特拉,参加欧洲央行年度论坛。在金融市场上,辛特拉论坛的地位堪称是“欧洲版”的杰克逊霍尔全球央行年会……

常被称为“央行的央行”的国际清算银行周日在其年度报告中已警告称,全球经济正面临进入高通胀新时代的风险,各大央行需要对通胀加以控制。国际清算银行行长Agustín Carstens表示,各大央行面临的挑战将是在控制通胀的同时尽量减少对经济活动的影响,果断行动可能是关键。

目前,世界各地的政策制定者正在大幅提高利率以对抗创纪录的通胀。与此同时,俄乌冲突和疫情封锁也对全球经济增长造成着压力。约有70家央行年内已陆续提高了借贷成本,包括美联储在内的其中半数央行已一次性大幅加息75个基点或更多。

按照日程安排,美联储主席鲍威尔、欧洲央行行长拉加德、英国央行行长贝利以及国际清算银行总裁卡斯腾斯北京时间周三21:30都将在欧洲央行论坛上发表讲话。

这也是美联储主席鲍威尔连续第三周将在公开场合露面。鉴于眼下市场关注的重心已从各国央行如何加息转向了如何权衡“平息通胀”和“经济增长”,在上周暗示美国经济存在陷入衰退的风险后,鲍威尔与拉加德和贝利本周会作何最新表态,无疑仍将备受瞩目。

在欧洲央行年度论坛举办之前,上周末正式拉开帷幕的七国集团会议将聚焦于政治。预计全球领导人将概述稳定能源市场的步骤,这可能也对各国央行的决策产生巨大影响。能源价格飙升及其对消费者的影响已成为全球最重要的政治问题,尤其是随着美国中期选举的临近,白宫眼下正处于风口浪尖。

经济数据方面,本周全球各地的看点也同时不少。中国将公布6月官方PMI数据、美国将发布美联储最青睐的通胀指标核心PCE数据,欧元区多国也将发布最新CPI数据,这些数据的好坏都可能影响金融市场上的交投情绪。