- A+

美联储本周料将加息75个基点,将加大亚洲央行加快紧缩步伐的压力,否则会面临进一步资金外流及货币贬值的风险。

一项对亚太地区政策利率与其五年平均水平的对比分析显示,整个地区脆弱性程度较高,对经通胀调整的利率以及与美国国债的收益率利差的分析结果也是如此。

各国市场风险程度不一,由于泰国央行将利率维持在纪录低点,该国市场风险最大。韩国和新西兰已提前加息,情况虽然好一些,但也不能幸免。

最近新加坡金管局和菲律宾央行近期意外加息,表明在高于预期的通胀下,亚洲央行很容易做出快速调整。

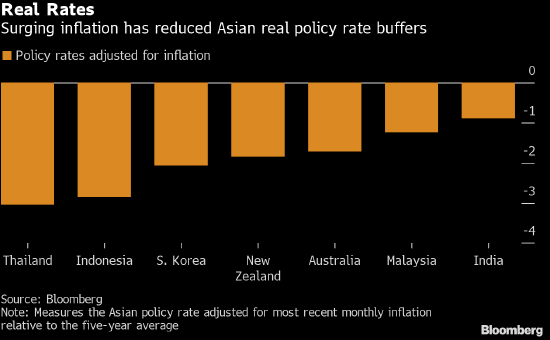

以下三张图表显示出亚洲央行将基准利率正常化的压力加大。

1.缓冲减少

美联储若加息75个基点,将使印尼对美国的政策利率缓冲缩小至仅1个百分点,比五年平均差距3.3个百分点低了逾5个标准差,而泰国低了4个标准差。与美国的利差缩窄,使泰国、印尼和马来西亚债券市场资金净流出加剧。

像澳大利亚和韩国等央行,加息反应较快,上述利率缓冲已接近五年平均水平。在美联储加息75个基点后,新西兰是该地区唯一一个利率缓冲仍将超过五年均值的国家。

2.通胀影响

虽然一些亚洲央行在加大力度遏制通胀,但最近一次对月度通胀调整后的政策利率仍低于五年平均水平,该地区许多市场处于负值区域。

韩国、澳大利亚和泰国的通胀率分别升至23年、21年和14年来最高水平。而随着大宗商品价格上涨和供应链受阻继续推高进口成本,最坏的日子可能还没有结束。

3.债券吸引力下降

从与美国国债收益率的利差来看,东南亚债券的吸引力降低。泰国、印度和印尼债券的利差也在收窄。因此,这些国家的央行可能需要加快紧缩步伐,以推高收益率从而减少资本外流,遏制对本国货币的不利因素。

韩国、新西兰和澳大利亚更快的加息步伐为收益率提供了支撑,与美国国债的利差更具吸引力。

上述分析不包括日本和中国的央行。日本央行坚持实施负利率和收益率曲线控制政策。